Este capítulo se dedica ao estudo das declarações cambiárias, ou seja, das assinaturas que podem ser lançadas em um título de crédito gerando diferentes efeitos

4.1- Saque e Emissão

- Declarações cambiárias originárias

- Essenciais, não podem faltar

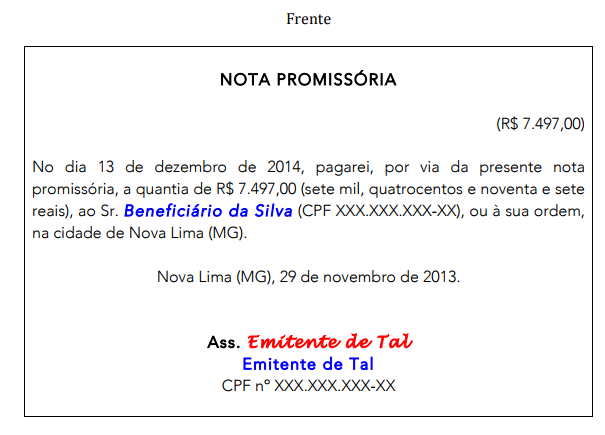

- A assinatura de “Emitente de tal” representa a emissão da Nota Promissória e o emitente se equipara ao sacado aceitante de uma letra de câmbio sendo, portanto, obrigado direto

- Para as letras de câmbio e duplicatas, a assinatura que representa sua criação é denominada como saque e quem a lança como sacador, nos outros títulos de crédito é denominada como emissão e quem a lança como emitente

- Letra de câmbio

- O saque, além de criar o título, gera para o sacador a garantia da aceitação (salvo cláusula em contrário) e a do pagamento (independente de cláusula em contrário)

- LUG, Art. 9º. O sacador é garante tanto da aceitação como do pagamento de letra. O sacador pode exonerar-se da garantia da aceitação; toda e qualquer cláusula pela qual ele se exonere da garantia do pagamento considera-se como não escrita.

- LUG, Art. 43. O portador de uma letra pode exercer os seus direitos de ação contra os endossantes, sacador e outros coobrigados: no vencimento; se o pagamento não foi efetuado; mesmo antes do vencimento: 1º) se houve recusa total ou parcial de aceite;

- LUG, Art. 44. A recusa de aceite ou de pagamento deve ser comprovada por um ato formal (protesto por falta de aceite ou falta de pagamento).

- Protesto por falta de aceite : permite o vencimento antecipado

- Comparecimento no cartório para aceite do sacado, se não aceitar o cartório irá registrar o protesto. De posse desse documento o tomador poderá executar o sacador, mesmo antes do vencimento

- Qualquer cláusula que exclua a garantia de pagamento é nula, mas é possível uma cláusula que exclua a garantia pelo aceite. Dessa forma, o sacador evita para si a possibilidade de vencimento antecipado, já que de posse do protesto por falta de aceite o tomador poderia executar o sacador mesmo antes do vencimento

- O saque, além de criar o título, gera para o sacador a garantia da aceitação (salvo cláusula em contrário) e a do pagamento (independente de cláusula em contrário)

- Duplicata

- O efeito do saque é apenas o de criação da duplicata

- Não tem o mesmo efeito da letra de câmbio, pois o sacador é o próprio tomador

- Lei 5474/68, Art.13: § 4º O portador que não tirar o protesto da duplicata, em forma regular e dentro do prazo da 30 (trinta) dias, contado da data de seu vencimento, perderá o direito de regresso contra os endossantes e respectivos avalistas.

- O sacador só se torna obrigado se ele endossar

- O saque e a emissão devem ser com assinatura de próprio punho

- Única forma de suprir assinatura de próprio punho: procuração

- Falso mandatário

- LUG, 8º. Todo aquele que apuser a sua assinatura numa letra, como representante de uma pessoa, para representar a qual não tinha de fato poderes, fica obrigado em virtude da letra e, se a pagar, tem os mesmos direitos que o pretendido representado. A mesma regra se aplica ao representante que tenha excedido os seus poderes. (corresponde ao artigo 14 da lei do cheque)

- Art . 14 Obriga-se pessoalmente quem assina cheque como mandatário ou representante, sem ter poderes para tal, ou excedendo os que lhe foram conferidos. Pagando o cheque, tem os mesmos direitos daquele em cujo nome assinou.

- Falso mandatário : aquele que afirma ser procurador de alguém, sendo que não é

- Falso mandatário se torna obrigado pelo título

4.2- Requisitos de validade

Requisitos que um documento precisa preencher para valer como título de crédito

- CC, Art.104 : Requisitos de todo negócio jurídico

- Requisitos intrínsecos

- Dizem respeito às obrigações contraídas no título

- Uma obrigação inválida não invalida o título como um todo

- Requisitos extrínsecos

- Dizem respeito à forma do título de crédito

- Esses sim, quando desrespeitados, invalidam o título como um todo

- Se não preenchidos, o título é nulo

Requisitos extrínsecos

CC, Art. 887. O título de crédito, documento necessário ao exercício do direito literal e autônomo nele contido, somente produz efeito quando preencha os requisitos da lei.

- Cheque

- Art.1, Lei 7357/85

- Duplicata

- Art. 2,§1, Lei 5474/68

- Cédula de crédito bancário

- Art.29, Lei 10.931/2004

- Letra de câmbio

- Art.1, LUG

- Nota Promissória

- Art.75,LUG

Requisitos extrínsecos da Letra de câmbio (Art.1,LUG)

1)Denominação

- Art. 1º. A letra contém: 1. a palavra “letra” inserta no próprio texto do título e expressa na língua empregada para a redação desse título;

- A tradução de fato seria ‘letra de câmbio’ e não apenas ‘letra’

- Para que a pessoa tenha ciência inequívoca de que está contraindo uma obrigação em título de crédito é preciso que a denominação ‘letra de câmbio’ esteja presente no próprio título

- A denominação deve ser feita na língua em que o título foi redigido

2)Ordem de pagamento

- Art. 1º. A letra contém: 2. o mandato puro e simples de pagar uma quantia determinada;

- Mandato com “t” é uma tradução equivocada. O certo seria mandado com ‘d’ , pois se refere a uma ordem de pagamento e não a um contrato de procuração

- Essa ordem tem que ser incondicional, ou seja, não pode ter nenhuma condição, tem que ser pura e simples

- A presença de condição para o pagamento invalida o título

- A quantia determinada deve ser expressa em dinheiro, ou seja, não é permitido determinar o valor por equivalência a sacas de café, por exemplo

- D.2044/1908: Art. 1º A letra de câmbio é uma ordem de pagamento e deve conter requisitos, lançados, por extenso, no contexto:

I. A denominação “letra de câmbio” ou a denominação equivalente na língua em que for emitida.

II. A soma de dinheiro a pagar e a espécie de moeda.

- D.2044/1908: Art. 1º A letra de câmbio é uma ordem de pagamento e deve conter requisitos, lançados, por extenso, no contexto:

- LUG, Art. 6º. Se na letra a indicação da quantia a satisfazer se achar feita por extenso e em algarismos, e houver divergência entre uma e outra, prevalece a que estiver feita por extenso.

- Se o valor for lançado mais de 2 vezes com quantias diferentes, vale o menor valor lançado

- Lei 7357/85, Art . 12 Feita a indicação da quantia em algarismos e por extenso, prevalece esta no caso de divergência. lndicada a quantia mais de uma vez, quer por extenso, quer por algarismos, prevalece, no caso de divergência, a indicação da menor quantia.

- Valor está sujeito à correção monetária

- A quantia não se torna indeterminada por isso

- Atualização da quantia quando não paga no vencimento

Juros

Moratórios

- Aqueles que incidem quando há demora no pagamento

- Encargos do inadimplemento

- A partir do vencimento serão computados juros moratórios

- Art. 48, LUG: limite de 6% ao ano

- Art. 48. O portador pode reclamar daquele contra quem exerce o seu direito de ação: 2º) os juros à taxa de 6% (seis por cento) desde a data do vencimento;

- Brasil adota a reserva do art.13, anexo II, LUG

- Art. 13. Qualquer das Altas Partes Contratantes tem a faculdade de determinar, no que respeita às letras passadas e pagáveis no seu território, que a taxa de juro a que referem os nºs 2 dos artigos 48 e 49 da Lei Uniforme poderá ser substituída pela taxa legal em vigor no território da respectiva Alta Parte Contratante.

- Afasta a taxa prevista no artigo 48 do anexo I

- Lei Saraiva é omissa, então busca-se a regra no Código Civil

- Código Civil, Art. 406. Quando os juros moratórios não forem convencionados, ou o forem sem taxa estipulada, ou quando provierem de determinação da lei, serão fixados segundo a taxa que estiver em vigor para a mora do pagamento de impostos devidos à Fazenda Nacional.

- Mesma taxa que a União cobra de juros de mora

- Taxa SELIC ; variável

- Hoje: 6,76% ao ano

- As partes podem contratar que a taxa de juros seja outra, mas tem um limite

- Os juros moratórios são sempre devidos, mesmo que não previstos

- Se não previstos: taxa legal

- Se previstos: limite de até 2 vezes a taxa SELIC

Remuneratórios

- Incidem para remunerar o capital alheio quando há empréstimo

- Juros compensatórios

- São devidos quando há contrato de mútuo

- Também estão limitados pelo Código Civil

- Não podem exceder a taxa prevista no art.406 (SELIC)

- Código Civil, Art. 591. Destinando-se o mútuo a fins econômicos, presumem-se devidos juros, os quais, sob pena de redução, não poderão exceder a taxa a que se refere o art. 406, permitida a capitalização anual.

- Segundo os bancos só o Conselho Monetário Nacional pode limitar suas taxas de juros

- Lei.4595/64, Art. 4º – Compete ao Conselho Monetário Nacional, segundo diretrizes estabelecidas pelo Presidente da República: IX – Limitar, sempre que necessário, as taxas de juros, descontos comissões e qualquer outra forma de remuneração de operações e serviços bancários ou financeiros, inclusive os prestados pelo Banco Central da República do Brasil, assegurando taxas favorecidas aos financiamentos que se destinem a promover: (…)

- ADCT, Art.25 : Art. 25. Ficam revogados, a partir de cento e oitenta dias da promulgação da Constituição, sujeito este prazo a prorrogação por lei, todos os dispositivos legais que atribuam ou deleguem a órgão do Poder Executivo competência assinalada pela Constituição ao Congresso Nacional, especialmente no que tange a: (…)

- Segundo esse artigo do Ato das Disposições Constitucionais transitórias, todas as leis anteriores à Constituição que atribuíam poderes a órgãos executivos deveriam ser referendadas por lei no prazo de 180 dias. Mas, não houve uma lei dentro desse prazo para referendar a lei 4.595/64 que dizia que somente o Conselho monetário Nacional poderia limitar os jutos cobrados pelos bancos. Portanto, a lei 4.595/64 não foi recepcionada pela Constituição

- Contudo, os bancos alegaram que a atividade bancária se tornaria inviável caso os juros fosses limitados pela taxa SELIC

- STF

- Art. 192. O sistema financeiro nacional, estruturado de forma a promover o desenvolvimento equilibrado do País e a servir aos interesses da coletividade, em todas as partes que o compõem, abrangendo as cooperativas de crédito, será regulado por leis complementares que disporão, inclusive, sobre a participação do capital estrangeiro nas instituições que o integram.

- Bancos devem ser disciplinados por lei complementar e o Código Civil é lei ordinária

- Portanto, o STF aceita a aplicação do artigo 4 da lei 4.595/64, mesmo sendo uma decisão polêmica

- A limitação da taxa SELIC não se aplica aos bancos. Eles cobram ‘taxa de mercado’

- Pode-se estipular a cobrança de juros remuneratórios em uma letra de câmbio?

- LUG, Art. 5º. Numa letra pagável à vista ou a um certo termo de vista, pode o sacador estipular que a sua importância vencerá juros. Em qualquer outra espécie de letra a estipulação de juros será considerada como não escrita. A taxa de juros deve ser indicada na letra; na falta de indicação, a cláusula de juros é considerada como não escrita. Os juros contam-se da data da letra, se outra data não for indicada.

- Então, a cobrança de juros remuneratórios é permitida apenas em duas modalidades de letra de câmbio: à vista e a certo termo de vista. Em qualquer outra modalidade, a estipulação será nula

- A taxa deve ser prevista no título

- Conta-se o termo inicial para contagem de juros da data da letra, se outra não for indicada

- Modalidades de letra de câmbio

- Art. 33. Uma letra pode ser sacada:

à vista;

a um certo termo de vista;

a um certo termo de data;

pagável num dia fixado.

- Existem 4 modalidades possíveis de letra de câmbio de acordo com o vencimento

- À vista

- Vence no ato da apresentação do título ao sacado

- Não comporta apresentação para aceite, pois no momento em que o sacado ver a letra ele já estará vencida. Como o sacado não pode ser executado sem seu aceite, o risco desse tipo de letra seria todo do sacador

- Comporta juros remuneratórios

- A um certo termo de vista

- Ex: “A um mês da vista, o sacado pagará…”

- Nessa modalidade, a apresentação para aceite é obrigatória, caso contrário a letra não venceria

- Conta-se o termo a partir da data do aceite

- Comporta juros remuneratórios

- A um certo termo de data

- Ex: “A 30 dias da data, o sacado pagará…”

- Não deixa de ser um dia fixado, pois é possível saber quando será o vencimento

- Não comporta juros remuneratórios

- Pagável no dia fixado

- Tem data certa para pagamento

- Não comporta juros remuneratórios

- Art. 33. Uma letra pode ser sacada:

- Cédula de crédito bancário

- Em toda CCB haverá estipulação de juros remuneratórios

- Lei 10.931/2004, Art. 26. A Cédula de Crédito Bancário é título de crédito emitido, por pessoa física ou jurídica, em favor de instituição financeira ou de entidade a esta equiparada, representando promessa de pagamento em dinheiro, decorrente de operação de crédito, de qualquer modalidade.

- Juros superiores à taxa SELIC, pois o beneficiário sempre será um banco

- Se a CCB for endossada para alguém que não é banco

- Art.29, § 1o A Cédula de Crédito Bancário será transferível mediante endosso em preto, ao qual se aplicarão, no que couberem, as normas do direito cambiário, caso em que o endossatário, mesmo não sendo instituição financeira ou entidade a ela equiparada, poderá exercer todos os direitos por ela conferidos, inclusive cobrar os juros e demais encargos na forma pactuada na Cédula.

- Endossatário estará habilitado a cobrar todos encargos previstos na CCB

- Exceção legal que permite alguém que não é banco cobrar juros maiores que o limite estabelecido pela taxa SELIC

- Nota promissória

- LUG, Art. 77. São aplicáveis às notas promissórias, na parte em que não sejam contrárias à natureza deste título, as disposições relativas às letras e concernentes

- Mesmas disposições das LC

- Não existe nota promissória a certo termo de vista, mas a nota promissória a vista comporta a cobrança de juros remuneratórios

- Cheque

- Art . 10 Considera-se não escrita a estipulação de juros inserida no cheque.

- É nula qualquer cobrança de juros (até os moratórios)

- Isso não quer dizer que não é possível a cobrança de juros moratórios, mas esta será feita pela taxa legal, não é permitido a estipulação de valores diversos

- Código Civil, Art. 318. São nulas as convenções de pagamento em ouro ou em moeda estrangeira, bem como para compensar a diferença entre o valor desta e o da moeda nacional, excetuados os casos previstos na legislação especial.

- Não é permitido estabelecer cobrança em moeda estrangeira, exceto nas hipóteses previstas em lei

- Lei 10.192/2001, Art. 1o As estipulações de pagamento de obrigações pecuniárias exeqüíveis no território nacional deverão ser feitas em Real, pelo seu valor nominal.

- Exceção (DL. 857/2001, Art.2) : Permite estipulação de pagamento sem ser em real em contratos internacionais.

- Na hora do efetivo pagamento, deverá ocorrer a conversão do valor para reais

- O pagamento efetivo em moeda estrangeira não é permitido, nem mesmo nas exceções legais

- Se o título de crédito não decorrer de alguma exceção legal (contrato internacional) o valor não poderá nem ser estipulado em moeda estrangeira

- LUG, Art. 41. Se numa letra se estipular o pagamento em moeda que não tenha curso legal no lugar do pagamento, pode a sua importância ser paga na moeda do pais, segundo o seu valor no dia do vencimento. Se o devedor está em atraso, o portador pode, à sua escolha, pedir que o pagamento da importância da letra seja feito na moeda do país ao câmbio do dia do vencimento ou ao câmbio do dia do pagamento.

- Quando há mora, cabe ao portador escolher a taxa de câmbio que irá adotar

3)Sacado

- LUG, Art. 1º. A letra contém:3. o nome daquele que deve pagar (sacado);

- Lei 6.268/75, Art 3º Os títulos cambiais e as duplicatas de fatura conterão, obrigatoriamente, a identificação do devedor pelo número de sua cédula de identidade, de inscrição no cadastro de pessoa física, do título eleitoral ou da carteira profissional.

- LUG, Art. 3º. A letra pode ser à ordem do próprio sacador. Pode ser sacada sobre o próprio sacador. Pode ser sacada por ordem e conta de terceiro.

- O sacado pode se confundir com o sacador

- Não faria sentido do ponto de vista prático, mas na teoria, apesar de ineficaz, seria válida

- Se fosse endossada, seria eficaz

4)Vencimento

- Requisito suprível

-

Art. 2º. O escrito em que faltar algum dos requisitos indicados no artigo anterior não produzirá efeito como letra, salvo nos casos determinados nas alíneas seguintes:

A letra em que se não indique a época do pagamento entende-se pagável à vista.

- A letra de câmbio sem vencimento será tida como à vista (vence no ato de apresentação ao sacado)

5)Lugar do pagamento

- Requisito suprível

- LUG, Art.2: Na falta de indicação especial, o lugar designado ao lado do nome do sacado considera-se como sendo o lugar do pagamento, e, ao mesmo tempo, o lugar do domicilio do sacado.

- Se a letra de câmbio não contém o lugar do pagamento, mas contém o endereço do sacado, este será entendido como lugar do pagamento

- Se não tiver nem lugar do pagamento, nem o endereço do sacado: título inválido

- Onde a execução será proposta – CPC, Art. 53. É competente o foro: III – do lugar: d) onde a obrigação deve ser satisfeita, para a ação em que se lhe exigir o cumprimento;

6)Nome do tomador

- O nome do tomador sempre deve constar do documento

- Obs: Somente em cheques menores ou iguais a 100 reais a designação do beneficiário é dispensada

- Lei 9069/95, Art. 69. A partir de 1º de julho de 1994, fica vedada a emissão, pagamento e compensação de cheque de valor superior a R$ 100,00 (cem REAIS), sem identificação do beneficiário.

- É possível que o título contenha pluralidade de tomadores

- D.2044/1908: § 1º No caso de pluralidade de tomadores ou de endossatários, conjuntos ou disjuntos, o tomador ou o endossatário possuidor da letra é considerado, para os efeitos cambiais, o credor único da obrigação.

- Aquele que detiver a posse será o credor único do título

7) Data e lugar do saque

- LUG, Art. 1º. A letra contém: 4. a época do pagamento; 5. a indicação do lugar em que se deve efetuar o pagamento;

- Análise da capacidade na data do saque

- Lugar do saque

- Suprível

- LUG, Art.2: A letra sem indicação do lugar onde foi passada considera-se como tendo-o sido no lugar designado, ao lado do nome do sacador.

- Se não tiver indicação do lugar do saque, será considerado o endereço do sacador

- Se não tiver nenhum dos dois: nulidade

8)Assinatura do sacador : SAQUE

- Cria a letra de câmbio

- Declaração cambiária originária e essencial. Sem ela não pode haver letra de câmbio

- Brasil adota a reserva do art.2, anexo II da LUG: Qualquer das Altas Partes Contratantes tem, pelo que respeita às obrigações contraídas em matéria de letras no seu território, a faculdade de determinar de que maneira pode ser suprida a falta de assinatura, desde que por uma declaração autêntica escrita na letra se possa constatar a vontade daquele que deveria ter assinado.

- Permite que o brasil supra a eventual ausência da assinatura do sacador

- Para que se tenha um título válido é necessária a assinatura de próprio punho ou uma procuração outorgada para esse fim

- Código Civil, Art. 654. Todas as pessoas capazes são aptas para dar procuração mediante instrumento particular, que valerá desde que tenha a assinatura do outorgante.

- PJ

- Assinatura do responsável pela órgão de administração

- Para saber se uma pessoa pode assinar pela pessoa jurídica

- Ltda: Contrato social

- S.A.: Ata de A.G.O

- Obs: Ato ultra vires

- Ltda: Se há disposição expressa gera responsabilidade pessoal do administrador (Art.1015,CC)

- S.A: Ainda que o estatuto tenha vedação expressa, quem se obriga é a sociedade (direito de regresso contra o administrador) – Lei 6.404/76, Art.158 – Teoria da aparência

- Post sobre ato ultra vires: https://cadernodatata.com/2017/10/15/conselho-de-administracao-e-diretoria/

Requisitos extrínsecos da Nota promissória

1)Denominação

-

Art. 75. A nota promissória contém: 1. denominação “nota promissória” inserta no próprio texto do título e expressa na língua empregada para a redação desse título;

- Brasil adota a reserva do art.19, anexo II da LUG: Art. 19. Qualquer das Altas Partes Contratantes pode determinar o nome a dar nas leis nacionais aos títulos a que se refere o artigo 75 da Lei Uniforme ou dispensar esses títulos de qualquer denominação especial, uma vez que contenham a indicação expressa de que são à ordem.

- Permite denominar o documento de forma diversa

- Porém , o Brasil não exerce essa reserva e, para ser válido, o documento precisa ser denominado como nota promissória

2)Ordem de pagamento

- LUG, Art. 75. A nota promissória contém:2. a promessa pura e simples de pagar uma quantia determinada;

3)Vencimento

- LUG, Art. 75. A nota promissória contém:3. a época do pagamento;

- Suprível

-

LUG, Art. 76. A nota promissória em que se não indique a época do pagamento será considerada à vista.

-

4)Lugar do pagamento

- Art. 75. A nota promissória contém: 4. a indicação do lugar em que se efetuar o pagamento;

- Suprível

- Na falta de indicação especial, o lugar onde o título foi passado considera-se como sendo o lugar do pagamento e, ao mesmo tempo, o lugar do domicílio do subscritor da nota promissória.

5) Nome do beneficiário

- Art. 75. A nota promissória contém: 5. o nome da pessoa a quem ou à ordem de quem deve ser paga;

5)Lugar onde foi passada

- Art. 75. A nota promissória contém: 6. a indicação da data em que e do lugar onde a nota promissória é passada;

- Suprível

- A nota promissória que não contenha indicação do lugar onde foi passada considera-se como tendo-o sido no lugar designado ao lado do nome do subscritor.

6) Assinatura do emitente

- Art. 75. A nota promissória contém: 7. a assinatura de quem passa a nota promissória (subscritor).

- Declaração cambiária que não pode faltar

4.3- Cambial emitida com omissões ou em branco

- Súmula 387,STF: A cambial emitida ou aceita com omissões, ou em branco, pode ser completada pelo credor de boa-fé antes da cobrança ou do protesto.

- Pode ser preenchida até o protesto pelo portador de boa fé

- Código Civil, Art. 891. O título de crédito, incompleto ao tempo da emissão, deve ser preenchido de conformidade com os ajustes realizados.

- Se houver preenchimento abusivo poderá gerar exceção pessoal oponível

- Exemplo de uso de cambiais emitidas em branco

- Contrato de abertura de crédito em conta corrente

- “Cheque especial”

- ≠ mútuo

- Não é título executivo, pois a quantia que ele representa não é líquida

- Súmula 233, STJ: O contrato de abertura de crédito, ainda que acompanhado de extrato da conta-corrente, não é título executivo

- Bancos não ficaram satisfeitos com essa súmula e começaram a exigir que a pessoa, ao fazer um contrato de abertura de crédito em conta corrente, deixasse uma nota promissória em branco

- STJ entendeu que a motivação dessa nota promissória era ilícita e seu preenchimento com omissão ou em branco seria abusivo

- Súmula 258, STJ: A nota promissória vinculada a contrato de abertura de crédito não goza de autonomia em razão da iliquidez do título que a originou

- A Lei 10.931/2004 introduziu a cédula de crédito bancário que, de acordo com seu artigo 28, é sempre título executivo

- Hoje, os bancos usam cédulas de crédito bancário para fazer abertura de crédito em conta corrente . O artigo 28 da referida lei é de constitucionalidade duvidável por ferir o princípio da isonomia concedendo tratamento diferenciado para os bancos. Porém, a jurisprudência majoritária o considera constitucional e permite que a lei aufira liquidez à cédula de crédito bancário