1.1- Noção de crédito

- Crédito possui um sentido econômico e não jurídico

- Troca de bem presente por bem futuro

- Ex: Compra e venda fiado/a prazo: nesse tipo de compra o consumidor recebe a mercadoria na hora e só paga depois. Ou seja, o fornecedor da crédito ao consumidor trocando a mercadoria (bem presente) pelo pagamento (bem futuro)

- Atribuição de poder de compra a quem não tem

- Ex: empréstimo/mútuo

- Coisa confiada

- Troca de bem presente por bem futuro

- Existem diversas formas de instrumentalizar operações de crédito

- Ex: cartão de crédito

1.2 Elementos do crédito

- Confiança

- A palavra ‘crédito’, em sua origem etimológica, decorre do latim ‘crederi’ que significa ‘ter fé’, acreditar. Com base nessa origem etimológica é possível extrair o primeiro elemento caracterizador do crédito: a confiança

- “Quem aceita, em troca de sua mercadoria ou de seu dinheiro, a promessa de pagamento futuro, confia no devedor. Essa confiança pode não repousar exclusivamente no devedor, mas em garantias pessoas (aval, fiança) ou reais (penhor, hipoteca,etc) que ele ofereça em segurança da oportuna realização da prestação futura a que se obrigou; mas, de qualquer forma, é sempre a confiança elemento essencial do crédito”

- A confiança tem um aspecto subjetivo e um aspecto objetivo

- Aspecto subjetivo : diz respeito à relação pessoal que o credor tem com o devedor

- Aspecto objetivo: análise da realidade patrimonial daquele que toma crédito

- O aspecto subjetivo pode ser preponderante ainda que o negócio jurídico envolvido tenha valor econômico relevante

- Ex: devedores de reputação econômica ilibada

- Tempo

- “Constituindo o prazo, o intervalo, o período que medeia entre a prestação presente e atual e a prestação futura”

- Sempre existe um lapso temporal na troca de bem presente por bem futuro

- “Os dois elementos (confiança e tempo) não existem separados no crédito. Se não confio no devedor, esse não tem crédito. De outra forma, se confio no devedor, mas não lhe dou tempo para liquidar a obrigação, também não há crédito. Logo, os dois elementos devem estar juntos para que exista crédito“

1.3 Circulação dos direitos de crédito

Análise de caso concreto

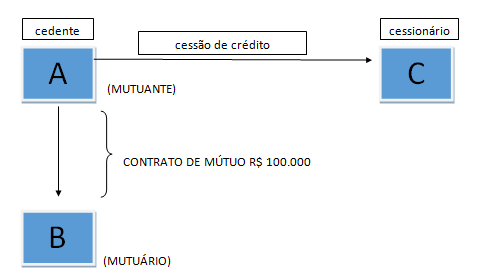

- Cessão de crédito: Arts. 286,288,292,294 e 296, CC

- Na cessão de crédito não se aplica o princípio da inoponibilidade das exceções pessoais, pois esse é um princípio do direito empresarial para operações com títulos de crédito

- Não existe o princípio da inoponibilidade das exceções pessoais no direito civil

- Ou seja, se o C cobrar do B , ele poderia se defender de C alegando as exceções pessoais que ele tem contra A

- Além disso, C teria que notificar o devedor B para evitar que ocorra o pagamento putativo para A

- Nesse caso não há título de crédito, mas sim contrato (direito civil)

- Crédito circula de forma extremamente formal e solene

- Os títulos de crédito surgiram para facilitar as cessões de crédito

- Facilita a vida do empresário

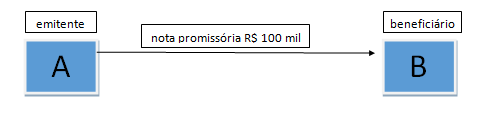

- Ex: Nota promissória (promessa de pagamento)

- Ao contrário do caso anterior, aqui não é necessário contrato para embasar o crédito de B, o título de crédito basta por si só. Ou seja, é possível cobrar A sem suscitar qualquer relação que extrapole o papel (a nota promissória)

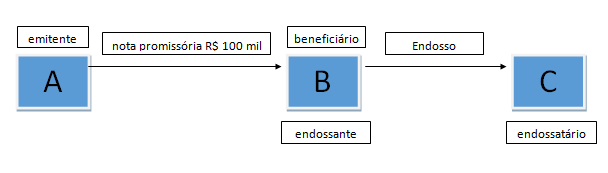

- Caso ocorra a circulação do crédito e B endosse a nota promissória para C, não seria necessário nem um tipo de notificação do devedor A. Isso porque, título de crédito é título de apresentação, ou seja, paga-se o título para quem apresentar o original. Portanto, A deve pagar a quem o apresentar a nota original na data do vencimento

- Uma vez endossado o título, dispensa notificação do devedor originário

- Se o A não efetuar o pagamento por insolvência

- C pode propor contra o A uma execução

- C também poderia executar B na qualidade de garante

- O endossante é garante do pagamento

- O contrário da cessão de crédito em que o cessante não é garante

- + segurança para C

- Aplica-se o princípio da inoponibilidade das exceções pessoais

- Ou seja, C fica imune às defesas pessoais que A tem contra B

- Portanto, fica claro que a circulação de crédito por meio de títulos de créditos é muito mais rápida e segura do que as circulações feitas por meio do direito civil

- Motivos e objetivos do surgimento dos títulos de crédito

- Documentar o direito de crédito de forma simples

- Facilitar a circulação do crédito

- Trazer mais segurança para o terceiro de boa fé devido à aplicação do princípio da inoponibilidade das exceções pessoais

1.4 Evolução histórica dos títulos de crédito

“Sem dúvida alguma e por tudo que conhecemos, podemos afirmar que a letra de câmbio é o mais antigo título de crédito. Foi o primeiro deles, seguido da nota promissória. Então, se alguma coisa deve-se pesquisar, refere-se ao título mais importante que é a letra de câmbio”

“Embora não esteja devidamente esclarecida a origem da letra de câmbio, sua história costuma ser dividida em três períodos, quais são: o período italiano, o período francês e o período alemão”

Fase Italiana ( ∼ até 1673)

- Não se sabe ao certo quando se iniciou

- O embrião primitivo dos títulos de crédito nasceu na Idade Média

- As cidades italianas tinham autonomia e cada uma tinha sua unidade monetária respectiva, por isso surgiram problemas para o comércio entre cidades

- Nasce o contrato de câmbio : envolve a troca de uma espécie monetária por outra (“permutatio pecunia”)

- A igreja via a atividade do cambista como imoral, pois ele se aproveitava da necessidade alheia para ganhar dinheiro e não havia uma atividade efetiva que justificasse seus ganhos. Era uma atividade marginalizada e considerada como exploração

- Além disso, não havia segurança no transporte de valores. As estradas tinham altos riscos de saques e se deslocar de uma cidade para outra era um desafio muito grande

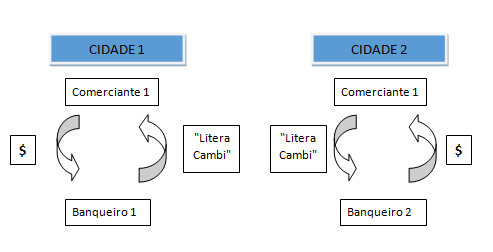

- Nesse contexto, nasce outro contrato de câmbio, o chamado contrato de câmbio trajetício

- “No chamado período italiano, a troca de moeda constituía o cambium trajecticium, que era o contrato de câmbio celebrado entre comprador e vendedor da moeda. Tudo isso decorria por força do florecimento do comércio nas cidades italianas da Idade Média”

- Surgiu com o propósito de trazer maior segurança no transporte de valores

- Comerciante procurava banqueiro na cidade 1 e depositava um valor X na moeda correspondente da cidade. Então, o banqueiro entregava para ele um documento chamado “litera cambi” que era uma carta que consistia em uma ordem de pagamento. Com essa carta em mãos, o comerciante viajava para a outra cidade não carregando dinheiro em espécie e sofrendo altos riscos de saques e violência no caminho, mas sim com um documento nominal que apresentaria ao banqueiro 2 para receber o valor depositado anteriormente, porém na moeda correspondente da cidade 2 .

- “Para ocorrer o cambium trajecticium, a diferença de lugar correspondia à distantia loci, que era o elemento necessário para caracterizar o contrato de câmbio, a promessa de permuta da moeda, denominada cautio. A cautio correspondia ao depósito feito pelo comprador de moeda em mãos do banqueiro ou de seu representante. Era o instrumento público do contrato de câmbio, em que o banqueiro prometia efetuar o pagamento ao comprador da soma recebida, em outra moeda, no lugar do pagamento. À cautio veio a juntar-se, ainda no século XIII, uma carta particular do banqueiro a seu correspondente no lugar do pagamento, contendo uma ordem para pagar ao portador da carta a soma nela determinada e em moeda do local. Como se tratava de troca de moeda, ou cambium trajecticium, a carta do banqueiro correspondia a uma ‘carta de câmbio”

- “Distincia loci” : o lugar onde se deposita o valor é diferente do local onde ele será resgatado

- “Calcio”: documento em que o banqueiro prometia restituir ao comerciante a quantia que ele depositou caso o contrato de câmbio desse errado

- Instituto primitivo da nota promissória

- “Litera cambi” : instituto primitivo da letra de câmbio

- O direito que estuda os títulos de crédito é chamado de Direito Cambial em homenagem a sua origem no contrato de câmbio trajetício

- A palavra “cambial” pode designar tanto a Nota Promissória quanto a Letra de Câmbio

- Nota promissória e letra de câmbio : Cambiais

- Demais títulos : Cambiariformes ( tem a forma das cambiais, mas não são originadas do contrato de câmbio da Idade Média)

- Nesse período ” a letra de câmbio nada mais era que instrumento de troca e de transporte de dinheiro, não havendo uma verdadeira operação de crédito”

- Nesta fase, não existiam títulos de crédito propriamente ditos, mas sim instrumentos auxiliadores do contrato de câmbio

- Ao contrário do contrato de câmbio manual, a igreja não condenava o contrato de cambio trajetício , pois acreditava que havia uma efetiva prestação de serviço por garantir o transporte de valores com segurança

Fase Francesa (1673 – 1848)

“O chamado período francês surge em 1673, quando a Ordenança de Comércio francesa, deu um novo conceito à letra de câmbio, no que foi seguida, em 1808, pelo Código de Comércio. O título passou a ser um instrumento de pagamento. O período francês ocorrer até o ano de 1848″.

- 1673: Ordenança francesa de comércio

- Positivação das normas de Direito Comercial ; organização legislativa de direito empresarial na França

- Letra de câmbio se tornou instrumento de pagamento (antes era instrumento de troca)

- “O novo conceito dado pela Ordenança de Luiz XIV de 1673, e aceita pelo Código Comercial Francês de 1808, não retirou o caráter de instrumento do contrato de câmbio. Mas, pelo endosso, o título passou a ser usado como instrumento de pagamento, sem que fosse considerada como requisito a sua literalidade e a função de instrumento de crédito”

- Muito devido à escassez de moeda em espécie

- Positivação do endosso

- “É verdade que, pelo endosso, o título tornou-se instrumento de pagamento, surgindo, por isso mesmo, da cláusula à ordem, para permitir tal procedimento. Segundo a mencionada cláusula à ordem, o beneficiário poderia tranferir o título a quem quisesse, sem necessidade de qualquer autorização”

- Havia referência contratual na letra de câmbio

- “Nesse período a letra de câmbio continuava necessitando indicar seu lastro, isto é, a razão de sua emissão, que indicava a provisão em mãos do sacado, feita pelo sacador. Isso era obrigatório, Pressupunha por isso mesmo um contrato inicial”

- Como a letra de câmbio estava ligada ao contrato, ele sempre podia ser usado como defesa, não havendo circunstâncias ainda para a aplicação do princípio da inoponibilidade das exceções pessoais

- Portanto, nessa fase a letra de câmbio passou a ser usada como instrumento de pagamento e o endosso foi positivado

Fase Germânica (1848 – 1930)

“O período alemão surge a partir de meados do século XIX, mais precisamente em 1848, quando os juristas começaram a dar maior importância à letra de câmbio e estudá-la com maior força. Passaram a dar ao título características de título de crédito, assim como hoje o conhecemos. Por consequência, o título podia nascer de qualquer causa, tornando-se abstrato, sem necessidade da indicação da provisão. Ainda que não fosse completado pelo aceite, o título valeria e seus signatários ficariam a ele vinculados”

- Primeira lei que tratava exclusivamente dos títulos de crédito

- Nessa fase os títulos de crédito passam a ser, de fato, instrumentos de crédito

- Mais relações comerciais, mais necessidade de instrumentos de crédito

- Desvinculação completa do título e o contrato, o título valia por si só

- “A partir de então, o título começou a valer por si próprio e, para sua validade, não dependia de anterior depósito de dinheiro em mãos de baqueiro ou de quem quer de seja. Nem precisava indicar provisão ou aquisição de mercadorias. Bastava assinar o título que o desejo de se obrigar manifestava-se. O papel assinado, por si só, era suficiente para obrigar seu signatário”

- “É inútil a discussão sobre a relação fundamental (causa debendi), pois o título vale por si só e independe de um contrato anterior. O seu possuidor adquire um direito próprio, autônomo, abstrato e independente da relação fundamental, que é o negócio que pode ter dado origem ao título”

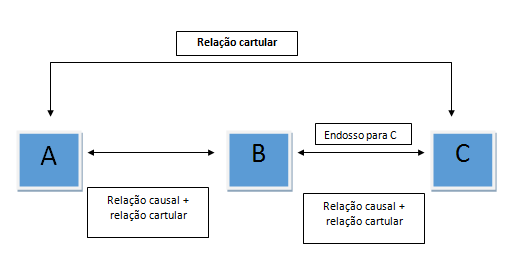

- Relação causal e relação cartular

- Relação causal: aquela decorrente de um contrato, um negócio jurídico

- Relação cartular: aquela representada na cártula (papel), dissociada da relação contratual

- Ex: Em um contrato A emite uma nota promissória para B , entre eles existe tanto uma relação causal, decorrente do negócio jurídico ocorrido, quando uma relação cartular, decorrente do título de crédito. Se B endossa o título para C , entre eles também há uma relação causal e cartular. Mas, entre A e C existe apenas a relação cartular, decorrente da nota promissória, pois não há nenhum tipo de contrato entre A e C. Como a partir dessa fase o título de crédito passou a ser completamente desvinculado do contrato que o deu origem, o direito de C é autônomo, dissociado da relação causal de A e B.

- O endosso passou a ser inerente ao título de crédito

- Na fase francesa, para que o título pudesse ser endossado era necessária a presença da cláusula “a ordem”. A partir da fase germânica, qualquer título de crédito pode ser endossado, sem a necessidade de cláusula “a ordem”

- O título de crédito foi concebido para circular direito de crédito de forma mais prática, por isso o endosso passou a ser inerente ao próprio título, possibilitando o maior número possível de negócios jurídicos

- O endosso passou a ser inerente ao título de crédito

Fase Uniforme (1930 até hoje)

“Mesmo com a influência alemã, muitos países seguiam o antigo sistema francês e mesmo o italiano, por isso, diante da intensidade do comércio internacional, lutou-se por uma uniformização, que surgiu em 1930, em Genebra, com a realização da Conferência de Genebra, que aprovou, entre outros assuntos, o seu Anexo I, denominado Lei Uniforme de Genebra, adotada por inúmeros países”

- 1930: Uniformização das regras dos títulos de crédito

- Conferência em genebra em que vários países se reuniram com o propósito de criar uma lei única para disciplinar os títulos de crédito

- LUG (Lei Uniforme de Genebra)

- Decreto Lei 57663/1966, anexo I

- Objetivo de fomentar o comércio exterior

- 1931: Segunda Convenção em Genebra

- Propósito de uniformizar as regras dos cheques

1.5- Definição e características gerais dos títulos de crédito

“A clássica definição de VIVANTE resume-se no seguinte : Título de crédito é o documento necessário para o exercício do direito, literal e autônomo, nele mencionado”

Art. 887,CC. O título de crédito, documento necessário ao exercício do direito literal e autônomo nele contido, somente produz efeito quando preencha os requisitos da lei.

A) Documentos formais

- Todo título de crédito tem representação material

- Até hoje não existe regulamentação para títulos de crédito eletrônicos

- Todo título de crédito é criado por uma lei específica que traz os requisitos formais para o o documento valha como tal

- Ex: Lei. 7.357/85, Art. 1

- D.L 57663/66, anexo I, Arts. 1 e 75

B)Bens Móveis

- Os títulos de crédito são bens móveis

- Transferência de propriedade de bens móveis : tradição

- O endosso é necessário, mas precisa ser seguido pela tradição

C)Títulos executivos extrajudiciais

- Títulos executivos extrajudiciais são documentos, produzidos fora de juízo que a lei confere executividade

- Art. 784, CPC: Rol não exaustivo

- O título executivo basta por si só e já fundamenta a execução

- Formas de cobrança judicial

- Ação de cobrança pelo procedimento comum

- Ação monitória

- Execução

- Ação de cobrança pelo procedimento comum

- Art.319,CPC

- Petição inicial – Contestação- Provas- Sentença- Execução

- A sentença é um título executivo judicial

- Títulos executivos são documentos que possibilitam a execução

- Execução

- Devedor é intimado a pagar em 3 dias sob pena de penhora de seus bens

- O executado pode embargar a execução

- Art.914,CPC: O executado, independentemente de penhora, depósito ou caução, poderá se opor à execução por meio de embargos.

- Os embargos da execução correm em separado da execução, ação autônoma

- Embargante (executado) X Embargado (exequente)

- O embargante tem que convencer o juiz de que ele não é devedor, ao contrário do procedimento comum em que o autor da ação precisa provar que o réu é devedor

- Procedência dos embargos: afasta a execução

- Improcedência dos embargos: não prejudica a execução

- Em regra, os embargos não suspendem o curso da execução

Art. 919. Os embargos à execução não terão efeito suspensivo.

§ 1o O juiz poderá, a requerimento do embargante, atribuir efeito suspensivo aos embargos quando verificados os requisitos para a concessão da tutela provisória e desde que a execução já esteja garantida por penhora, depósito ou caução suficientes.

- Juiz só poderá atribuir efeito suspensivo aos embargos se a execução já estiver garantida

- Portanto, fica claro que a execução é mais vantajosa para o credor do que uma ação de cobrança pelo procedimento comum, uma vez que já se inicia com o prazo para que o devedor efetue o pagamento e, mesmo quando os embargos à execução sejam atribuídos de efeito suspensivo, ela já precisa ter sido garantida

- Se não tiver título executivo, não é possível propor a execução

- Então, um direito de crédito garantido por um título de crédito deixa o credor em uma posição muito mais confortável, já que se fosse necessário uma cobrança judicial e só existisse um contrato entre credor e devedor, por exemplo, o credor teria que passar por todo o procedimento comum, para provar seu crédito e apenas depois, com a sentença em mãos, propor a execução para efetiva satisfação de seu direito. Com um título de crédito, que possui força executiva, o credor já poderia entrar direto com a execução, sem necessidade de se discutir se ele tem ou não o direito de crédito.

1.6- Princípios do Direito Cambiário

- Regras aplicáveis a todos títulos de crédito

A)Cartularidade ou incorporação

- “Incorporação é a materialização do direito no documento (papel ou cártula), de tal forma que o direito (direito cartular) não poderá ser exercido sem a exibição do documento”

- Todo título de crédito se representa por um documento

- É preciso o papel, a cártula, para exercer o direito cambiário

- “Se a exibição do documento é necessária nos procedimentos judiciais que têm por base o título de crédito, este deve estar nos autos e no original. Não valerá, em hipótese alguma, a sua cópia, ainda que autenticada. Em juízo poderá ser juntada a cópia, desde que o juiz autorize que o original fique em poder do escrivão, à disposição das partes”

- PJE: junta o título original na secretaria

- Art.425,§2, CPC

B) Literalidade

- “Literalidade corresponde ao que está inserido literalmente no documento chamado título de crédito. Como ensinava o professor JOÃO EUNÁPIO BORGES, é pela literalidade que se determina a existência, o conteúdo, a extensão e a modalidade do direito constante no título. A existência do título é regulada por seu teor e somente o que nele está escrito é que se deve levar em consideração, não valendo qualquer obrigação expressa em documento dele separado”

- Vale o que está escrito no título

- Ninguém pode pedir mais do que está escrito no título, é o limite de direitos

C) Autonomia

- Todo título de crédito nasce de uma relação fundamental, de um contrato que deu origem ao título . Depois de emitido, o título passa a ter existência autônoma, independente de sua relação fundamental

- Em uma relação entre A e B em que foi emitido um título de crédito , A pode opor exceções pessoais contra B. Mas, isso ocorre como uma medida de economia processual, já que se A possui exceções contra B ele pagaria o valor referente do título de crédito e depois entraria com um ação de regresso, o que levaria muito mais tempo

C.1) Inoponibilidade das exceções pessoais

- D. 57663/66, Anexo I: Art. 17. As pessoas acionadas em virtude de uma letra não podem opor ao portador exceções fundadas sobre as relações pessoais delas com o sacador ou com os portadores anteriores, a menos que o portador ao adquirir a letra tenha procedido conscientemente em detrimento do devedor.

- Lei. 7357/85: Art . 25 Quem for demandado por obrigação resultante de cheque não pode opor ao portador exceções fundadas em relações pessoais com o emitente, ou com os portadores anteriores, salvo se o portador o adquiriu conscientemente em detrimento do devedor.

- Não tem lugar quando existir má-fé

- Se houver má-fé entre endossante e endossatário será possível a oposição de exceções pessoais

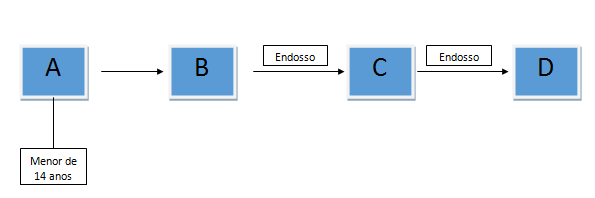

C.2) Independência das obrigações cambiárias

- “Autonomia das obrigações cambiais corresponde ao fato das diversas obrigações existentes no título serem independentes, não se vinculando uma à outra, de tal forma que uma obrigação nula não afeta as demais obrigações válidas no título. Possuindo o título assinaturas falsas, falsificadas, fictícias, assinaturas de pessoas incapazes, ou assinaturas de quem, por qualquer forma, não poderia obrigar-se, as obrigações dos demais signatários continuam válidas”

- D. 57663/66, anexoo I: Art. 7º. Se a letra contém assinaturas de pessoas incapazes de se obrigarem por letras, assinaturas falsas, assinaturas de pessoas fictícias, ou assinaturas que por qualquer outra razão não poderiam obrigar as pessoas que assinaram a letra, ou em nome das quais ela foi assinada, as obrigações dos outros signatários nem por isso deixam de ser válidas.

- Lei 7357/85: Art . 13 As obrigações contraídas no cheque são autônomas e independentes.

- A invalidade/inexistência de determinada obrigação cambiária não prejudica o título como um todo

- Ex: A obrigação de A é inválida devido ao fato de ser pessoa incapaz, mas o título de crédito é válido. Então, D poderia executar C e B com essa nota promissória, mesmo a obrigação de A sendo nula. Se, no exemplo, o B fosse o menor de idade, D poderia executar C e A.

1.7- Natureza jurídica da obrigação cambiária

- Toda obrigação cambiária tem que ter uma assinatura de próprio punho ou constituir mandatário para esse fim

- Art. 653,CC. Opera-se o mandato quando alguém recebe de outrem poderes para, em seu nome, praticar atos ou administrar interesses. A procuração é o instrumento do mandato.

- Mandatário assina, mas o obrigado é o mandante

- Art. 654. Todas as pessoas capazes são aptas para dar procuração mediante instrumento particular, que valerá desde que tenha a assinatura do outorgante.

- Toda procuração precisa estar assinada

- Assinatura digital não é válida para títulos de crédito

- Lei 8.935/94: Cartório de notas

- Art. 7- Lavratura de procurações por instrumento público

- Forma de constituir procurador se a pessoa estiver impossibilitada de assinar de próprio punho ( deficientes visuais, por exemplo)

- A assinatura lançada no título tem a natureza de declaração unilateral de vontade, pois quem assina um título de crédito assume o risco de ter de pagar a quantia para uma pessoa incerta ( em caso de endosso)

- Ou seja, a pessoa que vai cobrar o título pode ser uma pessoa que não tenha nenhuma relação contratual com aquele que o emitiu

- Declarações cambiárias: assinaturas lançadas no título

Teorias que tentam fixar o momento em que surge a obrigação cambiária

- Teoria da criação

- A obrigação cambiária surge de uma assinatura e subsiste independente da vontade do signatário de deixar o título

- “A teoria da criação procura dar eficácia à constituição do título com base na declaração unilateral de vontade do seu criador. Segundo seus defensores (KUNTZE, SIEGEL, NAVARRINI e outros), formalizado o título, este passa a ter um valor próprio e torna-se fonte de um direito de crédito que é atribuído a um futuro detentor, qualquer que seja. Assim sendo, o subscritor do título fica obrigado mesmo nos casos de roubo ou perda“

- A perfeição da obrigação depende somente da criação do título

- “Se depois de criado, mas antes de ser voluntariamente entregue ao credor, o subscritor é desapossado do título, a obrigação do subscritor vai junto, incorporada no título, e se chega às mãos de pessoa legitimada implica no aperfeiçoamento da obrigação, independente da vontade livre do seu criador”

- Teoria da emissão

- Só há eficácia quando o título é deixado a mão de maneira voluntária

- “Para aqueles que são adeptos da teoria da emissão (STOBBE, WINDSCHEID e ARCANGELI) não basta a simples criação do título para ser gerada a obrigação do subscritor. O vínculo só se forma pela saída voluntária do título das mãos do subscritor, o que corresponde juridicamente à emissão do título. Assim sendo, redigido e subscrito o título, é necessário que a emissão se complete pela entrega voluntária do título ao terceiro. O subscritor não ficaria obrigado se comprovasse que deixou de ter a posse do título contra sua vontade ou sem esta”

- Teoria da aparência

- Título tem que ter regularidade aparente e portador de boa fé

- “Segundo os defensores dessa teoria, o terceiro deve contar com a aparência criada pelas declarações cambiais existentes no título, principalmente quando não tiver tido conhecimento de divergências existentes. Trata-se do princípio da tutela da aparência jurídica em matéria de título de crédito, que procura das tranquilidade maior aos que com tais papéis transacionam”

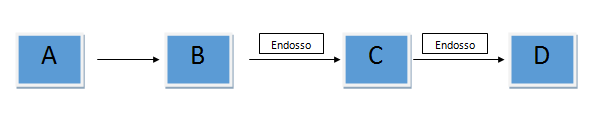

- D tem que verificar se aparentemente o título é regular e não será prejudicado por alguma irregularidade em relação anterior a ele

- D pode executar A, mesmo que a assinatura de B seja falsa, por exemplo

- Se a cadeia de endossos for interrupta, o título teria regularidade aparente e D teria seu direito resguardado, podendo executar o devedor A mesmo que alguma obrigação da cadeia fosse nula

- Mas, se houver quebra na cadeia de endosso a aparência de regularidade é quebrada. Dessa forma, D não teria legitimidade ativa para executar A

- Essa teoria prestigia a regularidade aparente e explica melhor os casos concretos

- A lei não protege o terceiro de má-fé